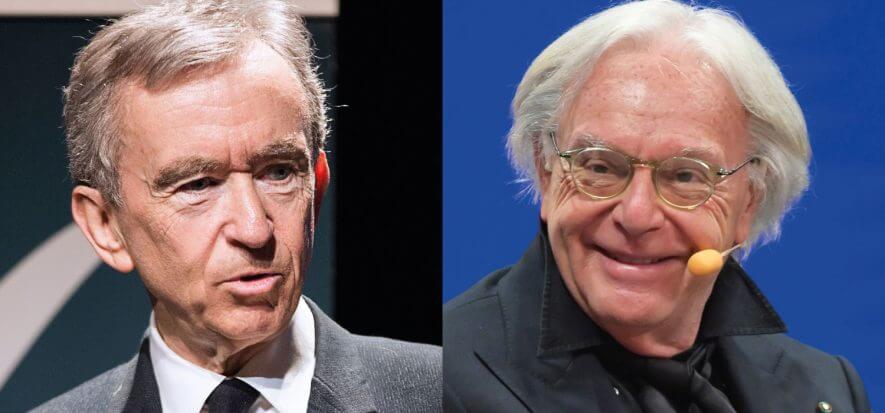

La famiglia Della Valle vuole il delisting e ha chiesto aiuto alla famiglia Arnault per privatizzare Tod’s. L Catterton, veicolo di investimento sostenuto da LVMH, posseduta dagli Arnault, ha intenzione di sborsare quasi 512 milioni di euro per acquistare 11,9 milioni di azioni Tod’s al prezzo di 43 euro. Questo il prezzo concordato nell’OPA – Offerta Pubblica di Acquisto amichevole. Se tutto filerà liscio, alla fine dell’operazione, avremo la famiglia Della Valle con il 54% del capitale sociale del gruppo Tod’s e L Catterton con il 36%. Mentre il 10% resterà nelle mani di Delphine (altra succursale della famiglia Arnault). Se viceversa l’OPA non andrà a buon fine, l’accordo prevede la possibilità di fusione.

Tod’s vuole il delisting

I fratelli Diego e Andrea Della Valle riprovano a far uscire il gruppo Tod’s dalla Borsa di Milano. Il gruppo marchigiano vuole il delisting che non riuscì nel 2022, quando il tentativo fallì perché l’OPA non raggiunse la soglia necessaria. Questa volta però l’operazione porta con sé l’affiancamento di un partner d’eccezione: L Catterton. Il successo, quindi, sembra più a portata di mano. Il prezzo offerto ad azione non è più 40 euro come nel 2022, ma 43. Ovvero il 17,6% in più rispetto alla quotazione del titolo alla chiusura dei listini di venerdì scorso. Un sovrapprezzo in percentuale inferiore rispetto al 20% proposto nel 2022.

OPA di Della Valle e L Catterton

“In questo momento, uscire dalla Borsa, con la quale abbiamo sempre avuto ottimi rapporti, riteniamo sia la scelta strategicamente più idonea”, commenta in una nota Diego Della Valle, presidente e CEO di Tod’s. “Sono molto soddisfatto di questa operazione che porterà ulteriori benefici allo sviluppo futuro del gruppo Tod’s, uno sviluppo fatto di continui investimenti e di obiettivi sfidanti. Condividere questo percorso con L Catterton ci darà la possibilità di svilupparci ulteriormente e di cogliere le opportunità che il mercato offrirà”.

Gli scenari secondo BoF

Secondo Business of Fashion, il delisting di Tod’s “potrebbe consentire maggiori spese di marketing per rinvigorire i marchi del gruppo, nonché mosse più radicali per ripulire la distribuzione”. Ma, nell’ottica di una futura cessione a LVMH, offre la possibilità di poter concordare un prezzo di vendita senza il parametro della quotazione del titolo. Intanto, lunedì 12 febbraio, in apertura, a Piazza Affari il titolo Tod’s ha prso il volo: +17,2%. (mv)

Leggi anche: